《投资者网》谢莹洁

2023年以来,白酒行业为消费市场提供着持续的热度,当下用“冰火两重天”来形容再贴切不过。一方面,行业销量下滑、库存积压、佳节销量不及预期、价格倒挂;而另一面,业绩上涨、头部酒企提价、“酱香拿铁”火热出圈。

白酒行业复苏迹象也开始显现。2023年9月至11月,白酒产量连续第三次实现单月同比正增长。但市场围绕这一行业何时见底等问题热议较多:新的一年白酒板块能否迎来新拐点?如何研判白酒赛道投资主线?哪些酒企最有价值,是投资者眼中的好公司?

《投资者网》从业绩表现及综合竞争力出发,盘点了2023年白酒赛道“优等生”并对2024年投资机会进行展望。

市值最高Top10

白酒板块再度沉寂,整体呈震荡调整态势。

“前段时间白酒市场出现阶段性回调,或与资本市场整体偏震荡、节后批价库存等指标旺季回落、国内外宏观金融环境扰动等因素相关。”招商中证白酒基金经理侯昊表示。

短期视角下,影响白酒板块表现的悲观因素并未明显改善,市场对于酒企高库存、低批价问题仍存忧虑。

中国酒业协会发布的《2023年中国白酒市场中期研究报告》显示,在接受调查的经销商与零售商中,36%的比例认为现金流压力有所增加、48%的比例认为库存压力有所增加;64%的比例认为“价格倒挂程度”有所增加。多个迹象似乎都指向了白酒行业的销售存在较大压力。

Wind数据显示,20家白酒A股上市公司的存货从2020年年末的不足千亿元(985.46亿元)增至2023年三季度末的1363亿元,超过2022年年末的库存水平(1328.3亿元)。

当前白酒需求仍处在周期底部,弱复苏趋势持续。经历调整,白酒板块估值处于相对低位,业内看好其长期配置价值。总市值是市场根据企业目前的盈利情况、经营稳定性、未来的增长等情况对各个公司给出的报价,目前最贵的酒企是贵州茅台(600519.SH),市值为2.1万亿元。

市值较高的白酒企业还有五粮液、山西汾酒(600809.SH)、泸州老窖(000568.SZ)、洋河股份(002304.SZ)、古井贡酒(000596.SZ),上述企业市值均超过1000亿元,另外还有今世缘(603369.SH)、迎驾贡酒(603198.SH)、舍得酒业也跻身市值TOP10。

目前估值较低的酒企有洋河股份、口子窖(603589.SH)、舍得酒业(600702.SH)、五粮液(000858.SZ)、今世缘(603369.SH)、泸州老窖,上述企业市盈率均不超过20倍。此外,金种子酒(600199.SH)、顺鑫农业(000860.SZ)市盈率为负值。

市净率同样是衡量公司估值的指标之一。当市净率较低时,意味着市场对公司的估值相对较低,此时进入该公司的投资风险相对较小,但也可能存在着获利较少的情况。

目前A股白酒板块普遍市净率较低,天佑德酒(002646.SZ)、顺鑫农业、伊力特、口子窖该指标不超过3倍,洋河股份、五粮液、金徽酒、舍得酒业、老白干酒在4倍左右。

业绩最强Top10

研究机构复盘发现,2021年至今白酒板块3次底部反弹,均具有被短期情绪错杀、底部向上幅度可观、催化发生较为突然等特征。当前白酒估值再次处于相对低位,基本面趋于好转,且存在较多潜在催化预期。

与此同时,行业也出现复苏迹象。国家统计局数据显示,2023年11月,国内规模以上企业白酒(折65度,商品量)产量为46.9万千升,同比提升7.1%。这已是白酒产量自2023年9月以来,连续第三次实现同比正增长。

万联证券援引三大电商平台线上销售数据公布,白酒线上销售总体表现较优。11月白酒线上销售额同比增速放缓,销售额144.24 亿元,同比上升108.66%,较10月增速202.24%下降,但仍处于较高的增速水平。

上述数据显示,行业整体正从谷底复苏,也反映出企业对2024年白酒消费市场信心的加强。

广发证券认为,2004年以来白酒板块共经历四轮完整牛市,分别为2004年初-2007年12月、2009年初-2012年10月、2014年初-2018年6月、2019年初-2021年7月。前两轮牛市需求端高速增长,供给端集中度分散,后两轮牛市仍以需求端推动为主,供给端集中度提升。随着宏观经济企稳回升,预计未来3-4年有望迎来下一轮白酒牛市,供给端逻辑将成为投资主线。

而从基本面情况来看,白酒行业已经迎来新一轮周期性上涨,利空因素扰动有限。

2023年第三季度,20家A股上市白酒企业合计实现营收950.89亿元,同比增长15.54%;归母净利润352.75亿元,同比增长17.92%。白酒板块单季现金回款同比提升21.1%至1134.37亿元。从预收指标来看,截至三季度末,白酒板块合同负债同比减少9.87亿元,不过环比增长44.69亿元。

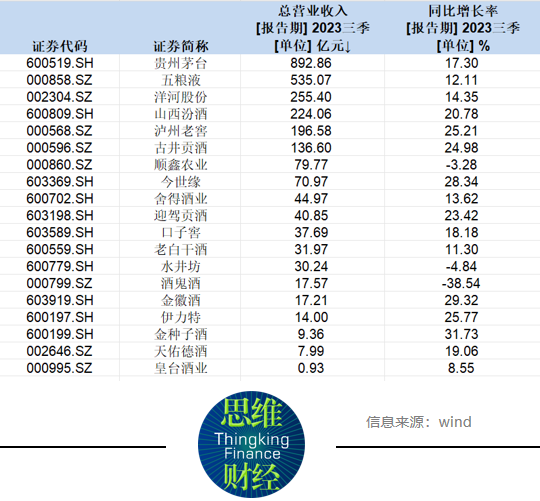

具体来看,有7家酒企在2023年前三季度营收超过百亿元以上,其中贵州茅台、五粮液、洋河股份营收分别达到892.86亿元、535.07 亿元与255.40亿元;山西汾酒、泸州老窖、古井贡酒也在百亿俱乐部,顺鑫农业、今世缘与舍得酒业紧随其后。

营收快速增长是一个公司高速发展的重要表现,金种子酒、金徽酒、今世缘、伊力特、泸州老窖、古井贡酒、迎驾贡酒、山西汾酒营收增速超过20%。

扣非净利润方面,2023年前三季度排名前列的企业分别为:贵州茅台(528.16 亿元)、五粮液(227.42 亿元)、洋河股份(101.65 亿元)、泸州老窖(104.90 亿元)、山西汾酒(94.28 亿元),山西汾酒、古井贡酒、今世缘、迎驾贡酒、口子窖紧随其后。

白酒行业正处于调整期,因此选取2018年至2022年的扣非净利润增速作为参照系,其中舍得酒业有突出表现,复合增长率达到1000%;山西汾酒、酒鬼酒、泸州老窖、天佑德酒、水井坊、老白干酒复合增长率达到686.26%、511.60%、303.49%、 291.87%、 291.03%、290.99%;排名前十的还有古井贡酒、五粮液、今世缘,三家企业五年增速均超过176%。

资本回报Top10

在白酒行业进一步分化的背景下,头部酒企的竞争优势进一步凸显,市场向头部酒企集中的趋势日益深化。

浙商证券表示,供给端白酒行业集中度在 2013-2022年CR5(规模前五名)从20%提升至43%。参考国内和海外食品饮料行业终局CR5大多在70-90%,预计未来十年白酒行业CR5有望提升至70%以上。白酒龙头较中小酒企品牌和渠道优势更大,在行业需求增速放缓后有望通过抢占市场份额的方式来实现超越行业平均的高增长。

从回款进度来看,强品牌力的产品延续畅销。《投资者网》调研获悉,目前五粮液普遍回款进度10-20%,该公司明确表示提价后,大商已开始准备票据回款,预计1月上旬将实现密集回款,大商普遍反馈60%目标会尽力去做;泸州老窖回款进度普遍超30%,打款价已恢复;洋河股份也保持较高的回款进度。

展望2024年,天风证券认为,后续白酒板块催化剂包括,年末经销商大会、股东大会召开传递新增信息,2024年春节需求端表现,内外部宏观及政策变化等。考虑到2024年春节较2023年晚约20天,预计将有更多时间消化库存,白酒板块春节实现开门红的概率较大。

那么哪些酒企有较高的投资回报?从最新财报中表现来看,“强者恒强”仍是不变的定律。

统计数据显示,截至2023年三季度末,公募基金重仓股的分别是贵州茅台、泸州老窖、五粮液、古井贡酒和洋河股份。

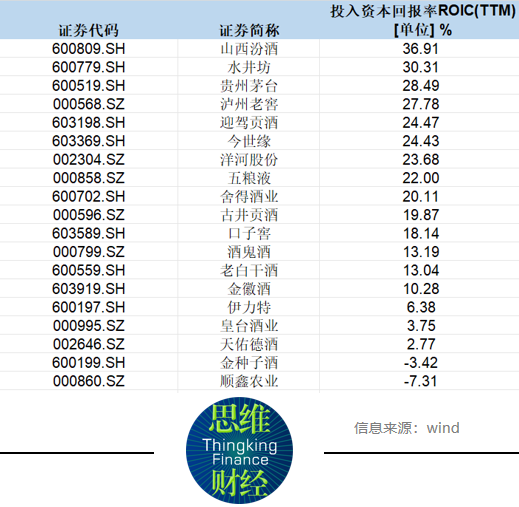

投入资本回报率(ROIC)代表着一家公司利用资源产生效益的高低,这是判断一家公司盈利能力强弱的重要指标之一。A股上市酒企中,有10家企业的ROIC超过20%,分别是山西汾酒、水井坊、贵州茅台、泸州老窖、迎驾贡酒、今世缘、洋河股份、五粮液、舍得酒业。

毛利率也是衡量企业的一项重要指标。三季报显示,有13家公司毛利率达到70%以上,其中贵州茅台最高达到91.71%,泸州老窖第二88.45%,水井坊毛利率也冲上80%,排名前十的酒企还有古井贡酒、酒鬼酒、今世缘、山西汾酒、五粮液、洋河股份,毛利率均超过75%。

国海证券指出,展望2024年春节,白酒行业有望在低基数上实现较快增长。从长期来看,白酒行业成长逻辑不变,价位升级和分化仍然是主旋律,稳健经营的公司能够穿越周期。目前板块估值已经回落至近十年低位,市场情绪和对宏观经济的预期有可能一夜之间扭转。

申万宏源在研报中表示,短期看,白酒行业景气处于磨底阶段,中期维度,宏观经济已现企稳回暖迹象,展望年底及2024年,在稳增长政策和经济内生修复的双重作用下,消费需求有望企稳回升。现阶段,相对看好高端酒、强区域头部企业,中期更关注具备长期竞争力、且调整较充分的底部品种。(思维财经出品)■