湖南耐普泵业股份有限公司(以下“简称是“耐普股份”)主要从事工业泵、移动应急供排水装备的设计、研发、生产、销售和服务,产品包括立式斜流/长轴泵、消防泵组、移动应急供排水车等。

耐普股份保荐机构为西部证券股份有限公司(以下简称“西部证券”),保荐代表人奉林松,瞿孝龙。会计师事务所为天健会计师事务所(特殊普通合伙),签字会计师魏五军,田冬青。

图片来源:创业板·项目动态

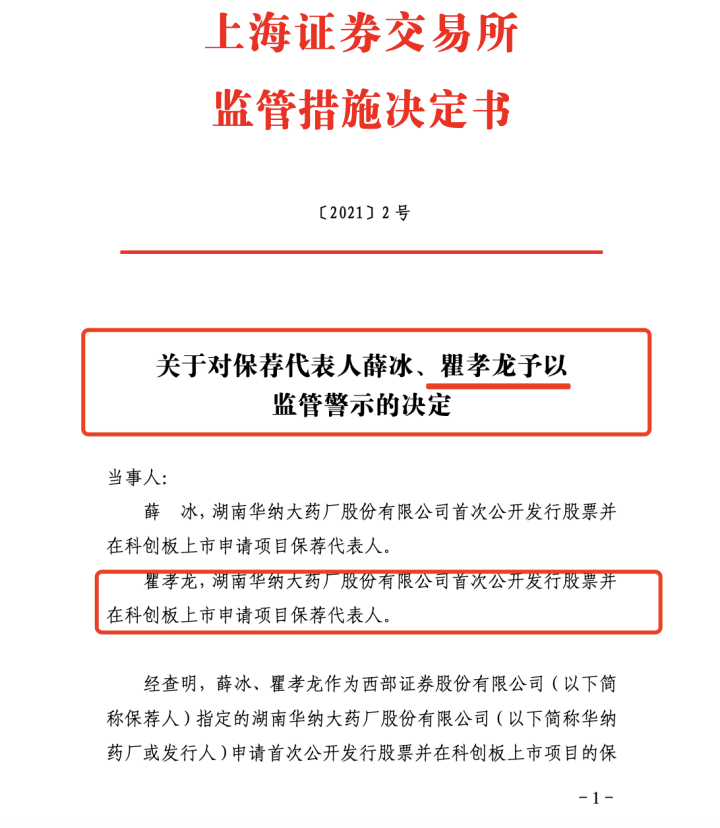

西部证券保荐代保人瞿孝龙因华纳药厂履职不到位曾遭监管警示

图片来源:上交所官网·监管措施

2021年1月,上海证券交易所网站公布的监管措施决定书(〔2021〕2号)显示,西部证券保荐代表人薛冰、瞿孝龙作为湖南华纳大药厂股份有限公司科创板IPO项目的保荐代表人,履行相关保荐职责不到位,未对华纳药厂相关信息披露予以充分、全面的核查验证,导致发行上市申请文件出现以下不规范情形。

经查,华纳药厂招股说明书(申报稿)中针对主要产品的相关披露存在矛盾,多轮审核问询中对核心产品“左奥硝唑片”使用限制情况的披露前后不一致,甚至存在“修订版招股说明书风险因素章节仍存在竞争优势或风险对策等不规范表述,回复称已修订但实际未修订”等情形。

对此监管部门认定,保荐代表人在履行职责过程中,未对华纳药厂重要产品、高端药品收入、主营业务模式、重要合同等情况予以充分、全面核查,未按要求发表总体核查意见及修订招股说明书,导致招股说明书(申报稿)及审核问询回复相关信息披露存在不准确、不规范,对保荐代表人薛冰、瞿孝龙予以监管警示。而瞿孝龙正是本次耐普股份申请IPO的保荐代表人之一。

耐普股份实际控制人耿纪中任职履历或不实披露,西部证券保荐代表人奉林松,瞿孝龙是否勤勉尽责

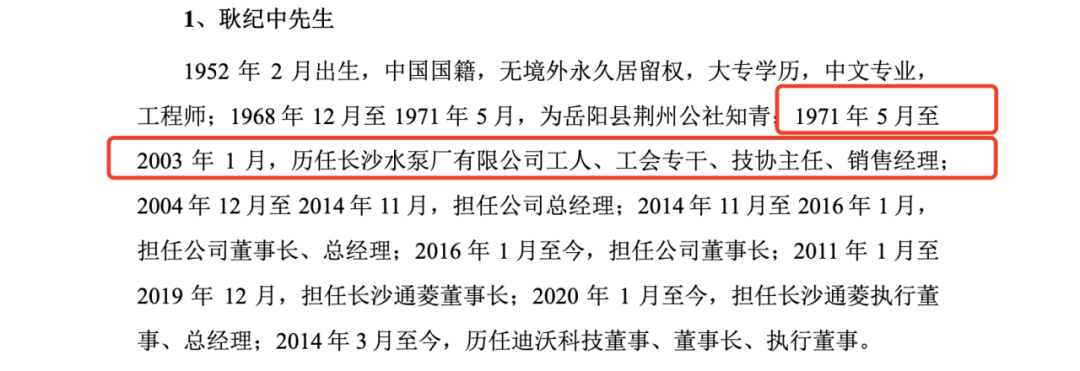

耐普股份招股书显示,“耿纪中先生,1952年2月出生,中国国籍,无境外永久居留权,大专学历,中文专业,工程师;1968年12月至1971年5月,为岳阳县荆州公社知青;1971年5月至2003年1月,历任长沙水泵厂有限公司工人、工会专干、技协主任、销售经理;2004年12月至2014年11月,担任公司总经理;2014年11月至2016年1月,担任公司董事长、总经理;2016年1月至今,担任公司董事长;2011年1月至2019年12月,担任长沙通菱董事长;2020年1月至今,担任长沙通菱执行董事、总经理;2014年3月至今,历任迪沃科技董事、董事长、执行董事。”

图片来源:耐普股份招股书(上会稿)

企查查显示,长沙水泵厂有限公司(以下简称“长沙水泵”)成立于2006年10月。西部证券保荐代表人奉林松,瞿孝龙撰写招股书称“耐普股份董事长耿纪中1971年5月起开始担任相关职务”。通过对比发现耐普股份董事长耿纪中提前35年入职尚未成立公司并任职。同样情况耐普股份总经理周红也存在。

图片来源:企查查

耐普股份现金流或承压力

耐普股份的经营信息,据相关数据披露,耐普股份在2019年至2022年上半年,将拥有的部分不动产抵押给相关银行进行融资,被抵押的不动产涉及公司工厂厂房、办公楼、综合楼、仓库等建筑物及土地,其中被抵押的公司建筑物建筑面积2.56万平方,这是该公司拥有的全部生产办公建筑物,同时被抵押的土地使用面积3.87万平方米,占公司拥有的土地使用面积的64.09%。

耐普股份,报告期内耐普股份经营活动产生的现金流量净额分别为5169.03万元、5066.59万元、1301.23万元和-5432.72万元,经营性现金流表现承压的主要原因在于应收账款的激增,报告期各期末公司应收账款账面余额分别为1.51亿元、1.29亿元、1.97亿元和2.37亿元。

与此同时,报告期内公司享受的税收优惠金额合计为1364.42万元、1917.94万元、2113.01万元和959.96万元,占利润总额的比例分别为26.28%、26.07%、26.47%和38.93%,占比较高对净利润影响也较大。

2022年5月27日,证监会发布了修订后的《保荐人尽职调查工作准则》和《证券发行上市保荐业务工作底稿指引》,自发布之日起施行。《证券发行上市保荐业务工作底稿指引》第三条工作底稿应当真实、准确、完整地反映保荐机构尽职推荐发行人证券发行上市、持续督导发行人履行相关义务所开展的主要工作,并应当成为保荐机构出具发行保荐书、发行保荐工作报告、上市保荐书、发表专项保荐意见以及验证招股说明书的基础。工作底稿是评价保荐机构及其保荐代表人从事保荐业务是否诚实守信、勤勉尽责的重要依据

根据《证券发行上市保荐业务管理办法》第二十六条规定,在发行保荐书和上市保荐书中,保荐机构应当就下列事项做出承诺:有充分理由确信发行人符合法律法规及中国证监会有关证券发行上市的相关规定;有充分理由确信发行人申请文件和信息披露资料不存在虚假记载、误导性陈述或者重大遗漏;有充分理由确信发行人及其董事在申请文件和信息披露资料中表达意见的依据充分合理;有充分理由确信申请文件和信息披露资料与证券服务机构发表的意见不存在实质性差异;保证所指定的保荐代表人及本保荐机构的相关人员已勤勉尽责,对发行人申请文件和信息披露资料进行了尽职调查、审慎核查;保证保荐书、与履行保荐职责有关的其他文件不存在虚假记载、误导性陈述或者重大遗漏。

参考资料:

1、查询支持:企查查

2、图片支持:金山海报·创可贴

3、创业板·项目动态

4、耐普股份招股书

5、上交所官网·监管措施

6、证券发行上市保荐业务工作底稿指引

7、证券发行上市保荐业务管理办法

免责声明:本文为,【富凯ipo财经】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成投资建议,投资者不应以该信息取代其独立判断或仪依据该信息作出决策。【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。