前海开源基金旗下的前海开源国家比较优势混合曾被视为长期稳健的代表,却在过去3年多累计亏损超30亿元,同时收取管理费1.8亿元。

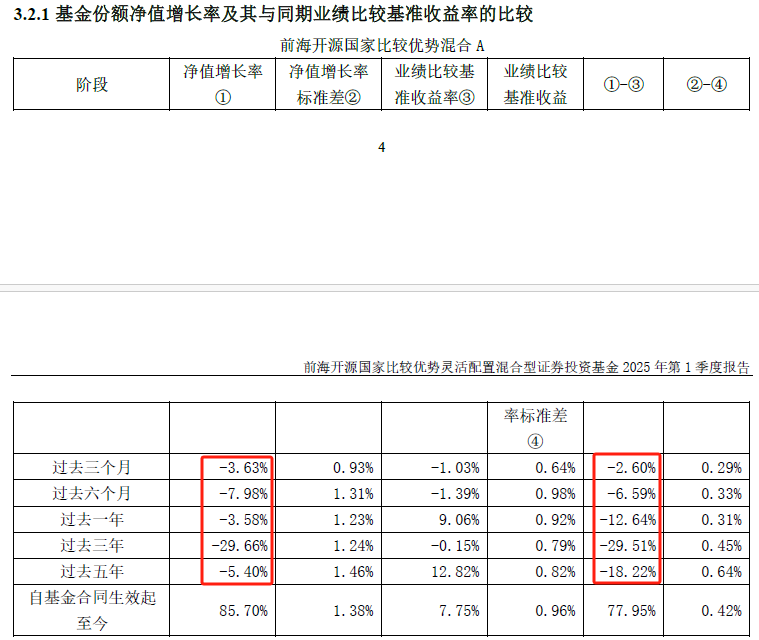

截至一季度末,前海开源国家比较优势混合A过去三个月、过去六个月、过去一年、过去三年的回报均明显跑输业绩基准。

业绩持续低迷、管理费“旱涝保收”的现象,不仅让投资者蒙受损失,更引发市场对前海开源基金投研风控能力的担忧。

一季度跑输业绩基准2.6个百分点

前海开源国家比较优势混合成立于2015年5月,基金的业绩比较基准为:沪深 300 指数收益率×70%+中证全债指数收益率×30%。

前海开源国家比较优势混合曾被视为长期稳健的代表,2016年至2020年的大部分年份业绩表现均较为突出,排名同类产品前列。然而,2021年以来,该基金业绩持续表现欠佳。

最新披露的2025年一季报显示,前海开源国家比较优势混合A一季度净值下跌3.63%,跑输业绩比较基准2.6个百分点。

截至一季度末,该基金过去六个月、过去一年、过去三年的回报均明显跑输业绩基准。

重仓食品饮料行业,持股集中度高

前海开源国家比较优势混合的基金经理为曲扬,2014 年 7 月加盟前海开源基金管理有限公司,现任公司副总经理、权益投资决策委员会主席、基金经理。

截至2025年一季度末,前海开源国家比较优势混合股票投资金额为24.55亿元,占基金总资产的90.52%,相比上一季度股票仓位有所上升。

根据申万一级行业分类,一季度末,前海开源国家比较优势混合重仓股集中在食品饮料、医药生物、石油石化等行业。

基金持仓集中度相对较高,一季度末前十大重仓股占基金资产净值的比例超过70%,明显高于同类平均水平。基金一季度末重仓股具体包括贵州茅台、泸州老窖、中国海油、五粮液、宁德时代等企业。

基金经理在一季报中表示:“行业配置方面,因预期国内经济有望边际改善,一季度本基金降低了电信行业的配置比例,增加了消费行业的配置比例。组合整体重点配置了消费、高端制造、能源、医疗健康、黄金等方向的标的。个股方面,持仓以股东回报良好的优质公司为主,力争获得持续稳定的超额回报。”

3年累计亏损30亿,收取管理费1.8亿

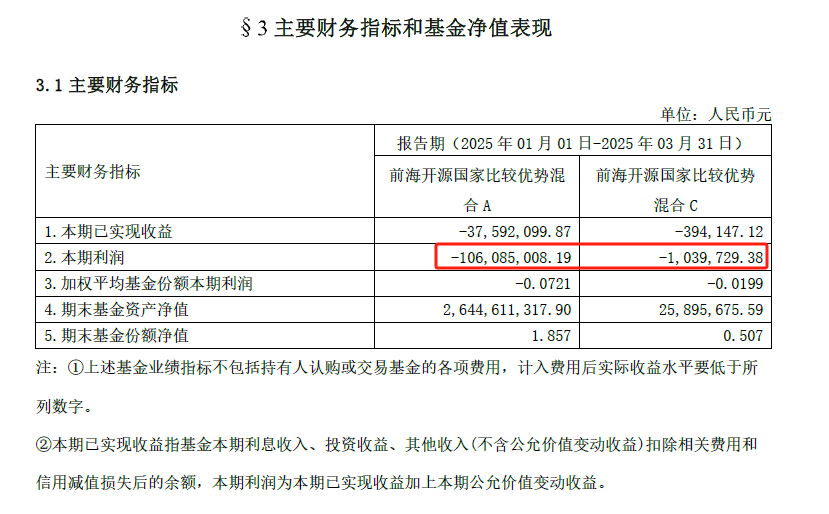

伴随净值下跌,前海开源国家比较优势混合一季度亏损约1.07亿元。

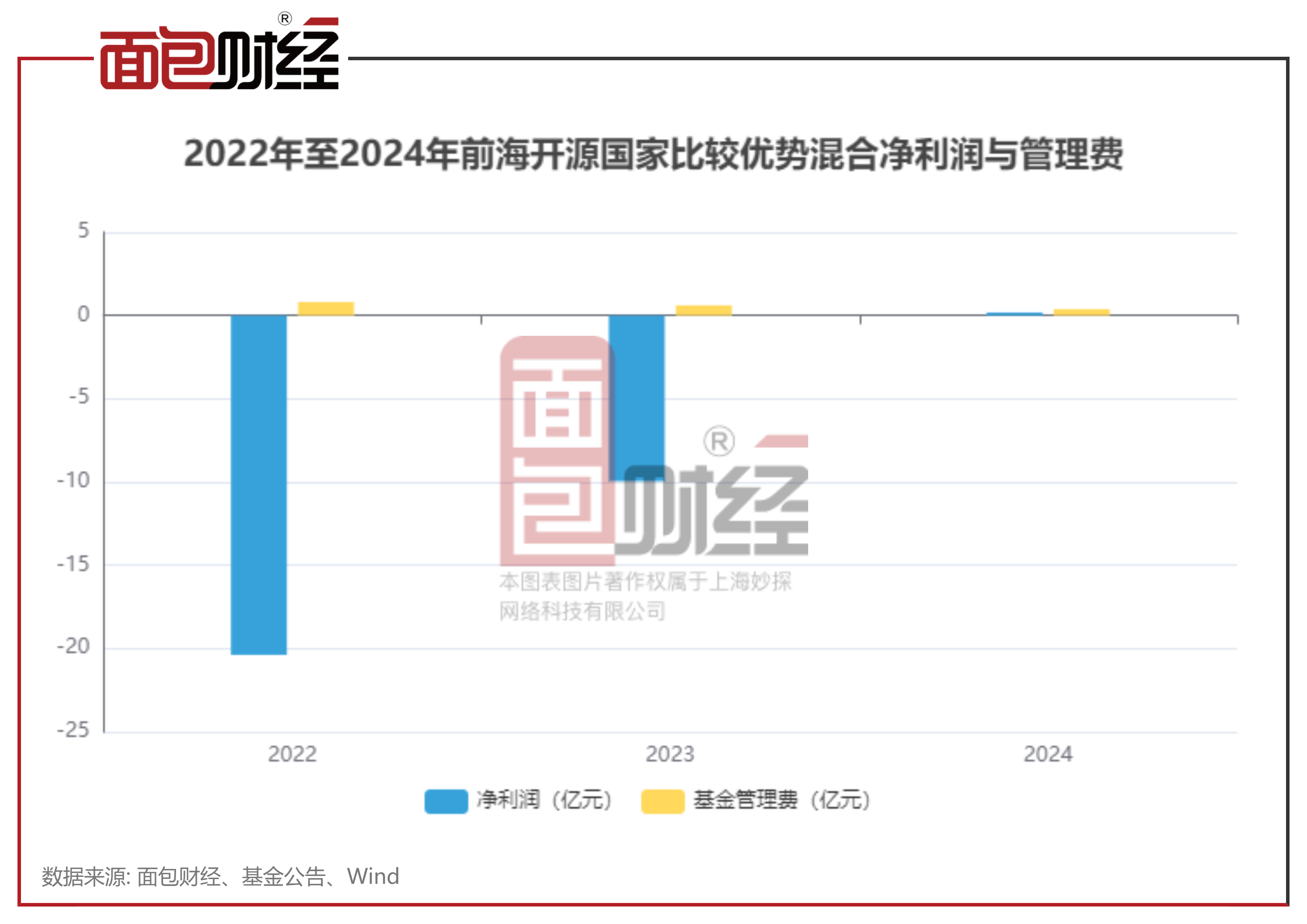

2022年至2024年的3年间,前海开源国家比较优势混合累计亏损约30亿元。前海开源基金作为基金管理人,累计收取管理费约1.8亿元,实现旱涝保收。

公开资料显示,前海开源基金管理有限公司2013年1月23日在深圳前海注册成立,股东包括开源证券、北京市中盛金期投资管理有限公司等。

旗下产品业绩持续跑输基准,3年多累计亏损30亿,前海开源基金投研风控是否存在漏洞?

(文章序列号:1917397690627526656/CJT)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。